根據 2020 Verizon Data Breach Investigation Report 的報告顯示,所有事故中有 30% 由內部人士威脅產生,而且另一個報告中顯示,近 2 年內部威脅的出現率增加 47%,導致的損失增加 31%。儘管內部威脅對所有行業都存在挑戰,但金融服務公司經常成為頭號目標,不單止是數據盜竊和財務詐騙,同時破壞客戶的信任和公司品牌。

內部人士引發事故在金融界別可能導致:

- 詐騙

- 金錢損失

- 資料外洩

- 罰款

- 其他

金融業也遭遇到最高的平均全年內部威脅損失,高達 1450 萬元,比 2018 年上升了 20.3%。以下將會解構金融界別內部威脅的風險以及應對方法。

不同威脅、不同動機:三種內部威脅概況

金融服務對惡意內部人士而言是吸引的目標,盜竊金錢是最典型的頭號動機,也意味著所有金融服務機構都需要提防內部人士引起的威脅,其種可以分為三個種類,每個都需要不同的偵測和回應策略:

- 惡意或刻意的內部人士威脅,例如心懷不滿或急於求財的員工。

- 內部人士意外構成威脅,例如員工或其他人出錯令公司面臨風險。

- 憑證盜竊,當有人盜取公司內部人士的登入憑證,引發安全威脅。

以上每一種威脅的應對方法都有不同,對於惡意的入部人士,機構可能需要採取紀律處分,甚至終止僱用或合作。在內部人員意外構成的威脅,適合以措施的提醒以及保安意識培訓去應對。至於憑證盜竊,這是典型外在人士引發的內部事項,也必需採取方法應付。

專門管理內部人士威脅的平台可以提供透視性,在不同的事故裡獲得前、中和後期不同的需要資料,從而制定合適的應對方法。

現實世界中的金融服務內部人士威脅

當內部人士威脅發生,查看事件在現實世界中情況十分有用,能協助保安團隊制定事故回應計劃以及練習,找出防範內部人士威脅需要改良的地方。其中一個個案中是南非的郵政銀行,多名員工合謀複製主加密鑰,令他們能夠存取銀行系統和帳戶餘額,以及重設銀行卡,導致銀行花費 5800 萬元去更換 1200 萬張銀行卡,至少 335 萬元損失。

另一個個案的主角是 Shopify Inc.,兩名員工從超過 100 家商店中盜取資料,有機會洩露曾使用該公司購物軟件的顧客個人資料,公司事後終止兩名僱員存取公司網絡,並與 FBI 聯手調查事件。

金融服務防範由內部人士引發的事故

無論防範哪一種內部人士威脅,都有 3 個重點都能發揮作用,並且對金融服務機構尤其重要。

安全意識培訓

首先,所有機構都應該定期舉行安全意識培訓,至少一年兩次,培訓應該以協助員工辨別進階威脅的方法,無論是外人企圖盜取慼證或內部員工的不當行為,安全意識培訓應該因應不同部門和角色,安排經常接觸的內容。安全意識培訓是最有效預防內部人士意外引發威脅和憑證盜竊,也可能阻止到部份惡意的內部人士威脅。

預防數據損失

其次是團隊應該準備預防數據損失的方案,數據損失的原因可能是因為帳號被入侵 (憑證盜竊) 或刻意的惡意行為,監察電郵、雲端和其他服務的數據,保安團隊更應該具備快速應對數據外洩跡象的能力,越快找出內部人士威脅,對機構的風險越少。

內部人士威脅管理

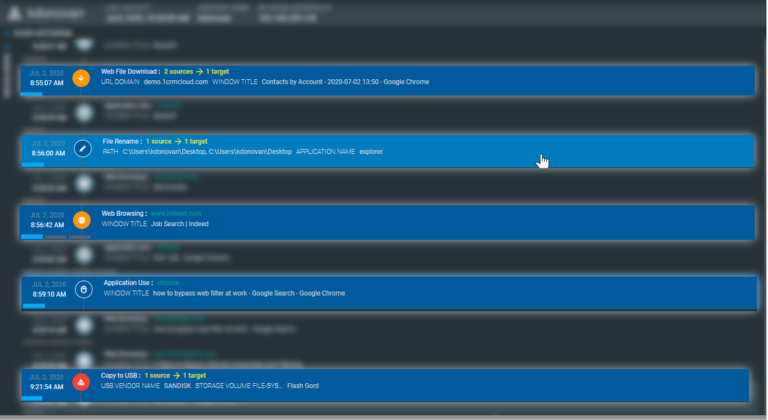

最後,配備專門為管理內部人士威脅的平台,是現時唯一工具能分辨三種內部人士威脅,不能收集到所需資料,並能透視「誰、甚麼、何時、何地和如何」等員工或第三方伙伴的行為,關聯相關活動和數據的活動,從而分辨用戶的風險,偵測由內部人士引發的資料外洩,加快保安團隊的回應時間。

結合三種策略,金融服務界能具備更強的偵測、調查和回應的能力,並擁有足夠的資料協助採取合適行動。

資料來源:ObserveIT Blog